定增收紧壳股承压 两万亿再融资临拐点

来源:本站 时间:2020/11/22 0:47:43 次数:

[上市公司“金融化”特征明显,再融资规模快速膨胀,其中不乏编项目、炒概念过度融资的案例。据财经记者统计,2016年沪深两市再融资总规模达到1.79万亿,是同期IPO融资规模的近13倍]

证监会2月17日宣布修订再融资规则,旨在抑制上市公司过度融资,引导资金流向实体经济需要的地方,避免资金“脱实向虚”。

然而长期以来上市公司“金融化”特征明显,再融资规模快速膨胀,其中不乏编项目、炒概念过度融资的案例。据财经记者统计,2016年沪深两市再融资总规模达到1.79万亿,是同期IPO融资规模的近13倍。

在业内人士看来,新规从多个维度引导投资者关注价值投资而非短期逐利,明确募集资金用到实处,有助于营造健康的投融资市场,真正实现脱虚向实。

重塑融资格局

证监会2月17日宣布修订再融资规则,新增了对定增发行的股本限制、整个再融资间隔期的设定。其中,上市公司申请非公开发行股票的,拟发行的股票数量不得超过本次发行前总股份的20%。上市公司申请增发、配股、非公开发行股票的,本次发行董事会决议日距离前次募集资金到位日原则上不得少于18个月。值得注意的是,前次募集资金包括、增发、配股、非公开发行股票。但对于发行可转债、优先股和创业板小额快速融资的,不受此期限限制。

另一重要调整,是当前《实施细则》中将非公开发行的定价基准日,明确为发行期首日。而此前的规定中,定价基准日可以是董事会决议公告日、股东大会决议公告日,也可以为发行期的首日。此次调整后,定增将进入市价发行阶段。

另外,证监会在2月18日晚发布答记者问,宣布上市公司发行股份购买资产时配套融资的定价也按照新规执行,且配套融资规模需要符合不超过20%总股本的监管要求。

从此次调整的具体内容来看,对非公开发行的冲击为直接,再融资格局将生变。股本限制和间隔要求,将直接限制定增市场规模。据华泰证券统计,2010年至2016年非公开发行的公司中,有近四成发行股票占比大于20%。有券商投行高管直言,20%总股本的限制下,年内定增的整体融资规模会出现明显降幅。

另有业内人士表示,考虑近半年的在会审核时间,未来上市公司近两年才能完成一次股权融资。华泰联合风控部副总经理、保荐人王骥跃在电话会议中也表示,18个月间隔期要求的影响更大。“在23倍市盈率限制后,有IPO公司等到市值涨起来之后再融资;目前从上一次融资结束到这次董事会启动要间隔18个月,两次融资间隔会达到24个月甚至更长时间,这个对整个市场规模影响挺大。”

市价发行的调整,对定增市场内部结构也形成较大冲击。此前,非公开发行的定价形式有两种:锁价和市价;三年期定增因锁定期长而多采用在董事会决议日锁价的定价形式,至发行时通常会出现高折价的现象。

长期结构失衡

公开发行、上市公司非公开发行以及并购重组配套融资,是资本市场直接融资的主要方式。IPO一直是投资者为关注的部分,但是统计数据显示,再融资规模数量其实更为惊人,融资结构长期失衡。

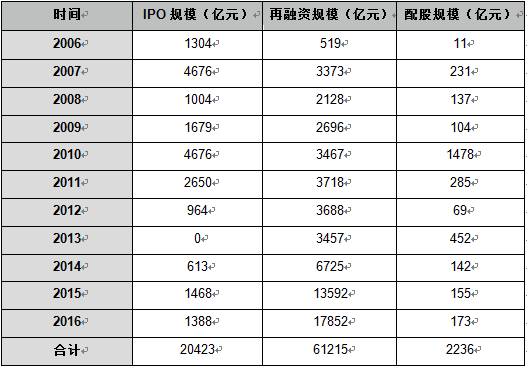

2006年,两市IPO融资1304亿,2016年为1388亿,十年总计融资规模2.04万亿。而这十年间,受新股发行暂停政策影响,还出现过年度IPO融资规模为0的情形。

2006年,两市再融资规模519亿,2016年为1.79万亿,十年总计融资规模6.12万亿。十年间,融资规模逐年增加,增速居高不下。

这一巨大反差背后,是股票市场基本功能的扭曲——IPO堰塞湖迟迟难以化解,上市公司概念炒作此起彼伏,退市制度形同虚设,壳股傲视群雄,“不死鸟”神话难破。

具体到上市公司,过度融资倾向明显,有些公司脱离公司主业发展,频繁融资;有些公司编项目、炒概念,跨界进入新行业,融资规模远超过实际需要量;有些公司募集资金大量闲置,频繁变更用途,或者脱实向虚,变相投向理财产品等财务性投资和类金融业务。

另一个失衡体现在融资品种结构上。非公开发行由于发行条件宽松、定价时点选择多、发行失败风险小,逐渐成为绝大部分上市公司和保荐机构的再融资品种,公开发行规模急剧减少。可转债、优先股等股债结合产品和公发品种发展缓慢。同时,股债结合的可转债品种发展缓慢。

证监会数据显示,截至2月16日,排队审核的再融资项目总计384个,其中公司债1例、可转债14例、优先股2例、配股10例,而非公开发行项目有357例,占到总项目的93%。

非公开发行定价机制选择存在较大套利空间,广为市场诟病。非公开发行股票品种以市场约束为主,主要面向有风险识别和承担能力的特定投资者,因此发行门槛较低,行政约束相对宽松。但从实际运行情况来看,投资者往往偏重发行价格相比市价的折扣,忽略公司的成长性和内在投资价值。

监管层发现,投资者过分关注价差会造成资金流向以短期逐利为目标,不利于资源有效配置和长期资本的形成。而且限售期满后,套利资金集中减持,对市场形成较大冲击,也不利于保护中小投资者合法权益。

为了优化市场资源配置功能,引导规范上市公司融资行为,完善非公开发行股票定价机制,证监会2月17日宣布对《上市公司非公开发行股票实施细则》部分条文进行了修订,同时发布了《发行监管问答——关于引导规范上市公司融资行为的监管要求》。

压垮壳股的后稻草

加快IPO、严控借壳、打击炒作、强推退市,A股上市公司的壳价值恐已所剩无几。而如今再融资新规出台,恐成为压垮壳股的后一根稻草。

一系列的再融资新规发布,市场对具体影响、应对之策的解读仍存在程度上的分歧。有部分观点指出,从过往几年超过20%总股本、18个月期限规定的公司数量来看,直接影响并不大。但上海某大型券商保荐人看来,该观点过于静态。通过再融资,上市公司具有发行有价证券的准金融机构功能;但规则调整后,上市公司这种功能得到抑制,这也让依赖于这一逻辑的壳股价值遭受重创。

“之前,中小创享受高估值的逻辑主要通过两种途径来支撑:不断增发来稀释泡沫,不停收购资产合理化。”该保荐人指出,新规的抑制效应加之目前IPO提速的影响,上述支撑上市公司尤其是中小创公司高估值的逻辑再次遭到重创,上市公司壳价值会大幅下降。

上海一家券商投行部执行副总也表示,部分再融资目前变成了资本运作、市值管理甚至投资的工具,已经脱离了真正的经营需求;通过规模和频率限定,能够对此类情况予以约束和限制。如果IPO审核政策保持当前趋势,“明年这个时候来回头看,A股市场会大变样的,投资心理和环境会发生巨变”。

据证监会发言人邓舸介绍,下一步证监会将继续强化再融资发行监管工作,督促保荐机构梳理在审项目并开展自查。另外,进一步规范募集资金投向,继续加强监管理财产品等资金参与非公开发行认购,强化证监局对募集资金使用的现场检查。

“新规从多个维度引导投资者关注价值投资而非短期逐利,明确募集资金用到实处,有助于营造健康的投融资市场,真正实现脱虚向实。”华泰金融沈娟分析认为,对二级市场而言,依赖高折价率来获取定增市场套利的机会将减少,定增市场的投资将更加关注公司的成长性和长期投资价值,有助于引导二级市场回归理性、回归价值。

2006-2016年IPO、再融资及配股业务规模统计

数据来源:Wind资讯、华泰证券